Содержание

- 1 Кто обязан платить налог

- 2 Как рассчитать размер отчислений в государственную казну

- 3 Налог с продажи земли для организаций и ИП

- 4 Как срок владения землей влияет на размер налога

- 5 Оформление декларации и уплата налога

- 6 Сроки подачи

- 7 В каких случаях не платят налог на землю

- 8 Ответственность за налоговые нарушения

В соответствии со ст. 208 Налогового кодекса (НК) с дохода, полученного от продажи недвижимого имущества, к которому относится и земельный участок (ЗУ), продавец должен заплатить налог, где величина и порядок уплаты зависит от ряда условий. При наличии льгот или других оснований этот налог может быть уменьшен или сокращен до нуля.

Кто обязан платить налог

Плательщиками налога с дохода от продажи (НДП) участка являются физические лица, а также ИП и организации. Круг лиц, обязанных платить такой НДП, определен в ст. 207 НК. По этой статье его должны платить как налоговые резиденты РФ, так и нерезиденты.

Здесь же говорится о том, что резидентами считаются физлица, находящиеся в РФ не меньше 183 дней в течение последующего года. При этом отъезд на лечение или обучение не прерывает этого срока. Аналогичное правило введено для работников, трудящихся на морских залежах углеводородного сырья. Кроме того, резидентами являются военные и представители власти, направленные за границу в командировку.

Отсутствие гражданина в РФ более 183 дней еще не является причиной не считать его резидентом (разъяснение ФНС No ОА-3-17/4698). Это связано с некоторыми международными договорами, в соответствии с которыми окончательный статус лица решается индивидуально. При этом человек должен иметь постоянное жилище в РФ.

Для ИП и организаций доходы от реализации ЗУ прибавляются к общим доходам организаций. При этом налог для этих организаций рассчитывается по правилам, которые приняты для данного вида налогоплательщика.

Как рассчитать размер отчислений в государственную казну

Расчет НДФЛ, его оплату и определение льгот государство возлагает на самого плательщика.

Если продажа ЗУ подпадает под требование выплаты налога, то для того, чтобы узнать, сколько нужно платить, следует определить налоговые ставку (НС) и налоговую базу (НБ). Величина отчислений в казну от такой сделки равна:

НДП=НС*НБ

- 13% для резидентов РФ;

- 30% для нерезидентов РФ.

НБ представляет собой сумму, с которой рассчитывается налог. Она равна величине полученных от сделки денежных средств, уменьшенной на вычеты, затраты на покупку ЗУ, а также стандартные льготы.

По ст. 220 НК продавцам, срок владения землей у которых ≤ ПС (ст. 217.1), предоставляется вычет на 1 млн. руб. Вместо такого этого плательщик может уменьшить свои налогооблагаемые доходы на сумму, равную затратам на куплю ЗУ.

Эти расходы должны быть подтверждены документами. Использование вычета или затрат на покупку зависит от плательщика. Если сумма подтвержденных документами расходов на покупку земли больше вычета, то выгоднее применить второй вариант.

По ст. 214.10 НК при исчислении налога с продажи ЗУ, проданного по цене, меньшей 70% от кадастровой стоимости (КС), в качестве дохода применяется сумма, равная 0,7*КС участка. Такая же денежная величина берется при определении платежей при реализации участка, полученного в качестве подарка.

Налог с продажи земли для организаций и ИП

Для ИП и организаций НПД платится в том случае, если эта земля участвует в коммерческой деятельности. Полученные доходы должны быть включены в базу. Плательщики этой категории уплачивают налоги по правилам, которые отличаются от правил для физлиц.

- вид бизнеса ИП, указанный при регистрации;

- использование участка в коммерческих проектах.

Если при регистрации указано направление бизнеса как «покупка и продажа земли» (код 70.12.3), то тогда земля используется для получения коммерческого дохода.

Выручка будет попадать под налогообложение по УСН. Если же ИП не указал для внесения в Реестр каких-либо видов деятельности, связанных с коммерческим использованием земли, и никогда ее не использовал в таком качестве, то тогда он должен учесть такую продажу в НДФЛ.

Как срок владения землей влияет на размер налога

По ст. 217.1 при продаже участка НДП не взимается, если участок был в собственности у продавца не менее 5 лет (ПС).

- По наследству или в результате дарения от члена семьи.

- При приватизации.

- По договору пожизненного содержания.

При этом каждый субъект РФ может своим законом уменьшить ПС срок до нуля.

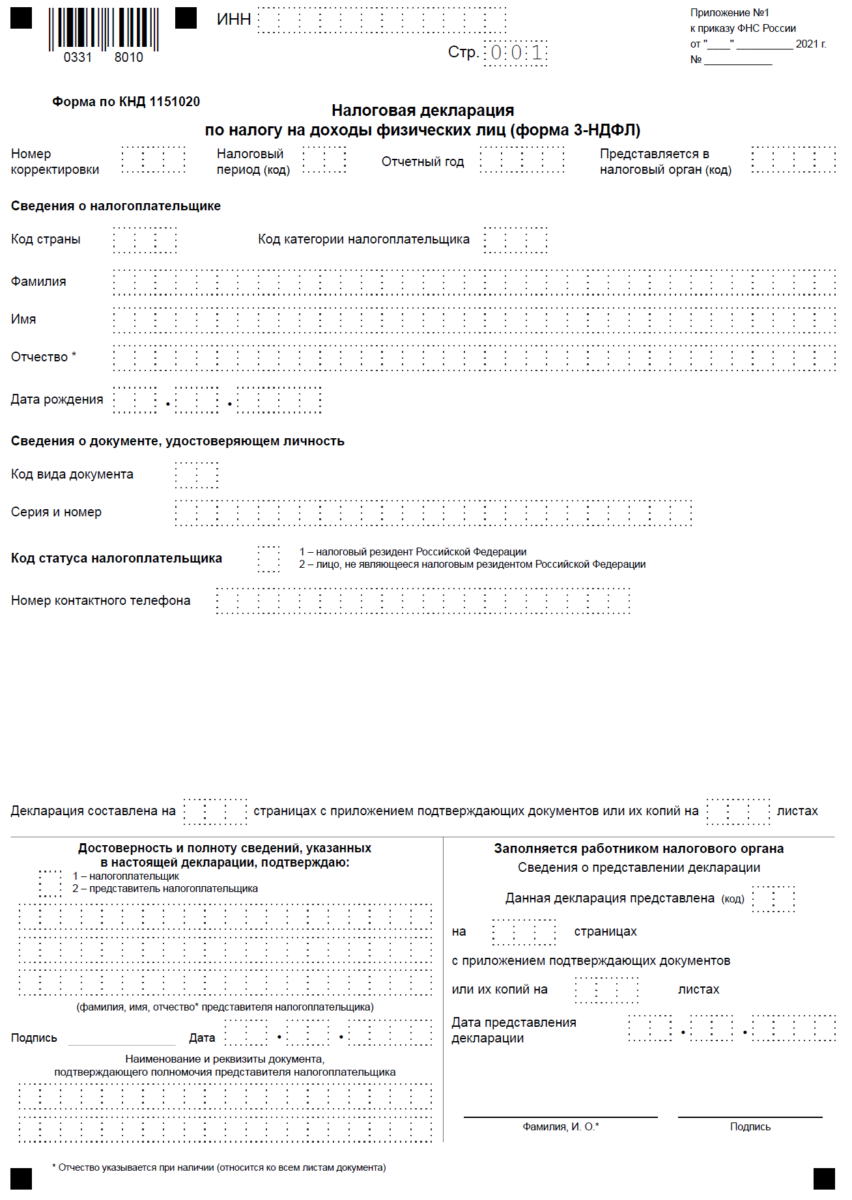

Оформление декларации и уплата налога

Подготовка налоговой декларации (НД) и оплата налога с продажи земли выполняются по общим правилам для налогоплательщиков НДФЛ (ст.80 НК).

Документ может выполняться в письменном или электронном виде. При этом версия декларации второго вида должна быть заверена электронной подписью.

В ФНС бумажный документ может быть доставлен лично или через представителя, а также послан по почте. Электронная версия посылается по линиям связи или через личный кабинет плательщика. Разрешено направлять письменную декларацию через МФЦ.

Декларацию могут не представлять только те физлица, которые не должны платить налог с продажи ЗУ в связи с длительным владением участка. При наличии такой обязанности, даже при получении нулевой или отрицательной налоговой базы, НД должна быть заполнена и сдана в ФНС.

С основным документом обычно предоставляются справки на льготы, вычеты, а также счета по расходам на покупку земли. Некоторые данные ФНС может проверить по соответствующим электронным базам, но иногда этого бывает недостаточно.

Сроки подачи

Согласно правилам, декларация должна быть представлена в ФНС по месту жительства (или регистрации) плательщика. НДФЛ подается до 30 апреля последующего за годом получения дохода года. До 15 июля того же года плательщик должен уплатить налог.

В 2020 г. из-за экономического спада, связанного с пандемией коронавируса, даты подачи декларации 3-НДФЛ и налоговых платежей изменены (Постановление Правительства No 409 от 02.04.2020). Срок отправки НДФЛ перенесен до 30 июля 2020 г., а уплаты налога – до 15 октября 2020 г.

В каких случаях не платят налог на землю

Согласно ст. 217.1 владелец земельного участка, являющийся собственником участка не менее 5 лет, освобождается от платежа на доход при реализации земли. В некоторых, оговоренных в НК, случаях этот предельный срок (ПС) может быть уменьшен до 3 лет.

Если время владения участком < ПС, то освободиться от налога разрешается продажей его по цене, равной или меньшей 1 млн. руб. В этом случае до нуля уменьшается налоговая база. Но тогда роль играет кадастровая стоимость (КС) участка.

Если цена окажется < 0,7*КС, то в качестве дохода при исчислении платежа применяется сумма, равная 0,7*КС участка. Если это произведение ≤ 1 млн. руб., то налог обнулится, а при значительной КС продавцу придется раскошелиться.

Кроме того, субъекты РФ могут уменьшить ПС владения участком до нуля лет.

Ответственность за налоговые нарушения

Вопросам налоговых нарушений и ответственности за них посвящен целый раздел НК (Раздел VI).

К ответственности за нарушения в налоговой сфере могут быть привлечены налогоплательщики как организации, так и физлица в случае, когда имеются признаки состава преступления (ст. 107).

Основные условия привлечения к ответственности приведены в ст. 108. Из нее следует, что основанием для этого является зафиксированные ФНС факты нарушения закона по налогообложению и сборам, которые необходимо избегать.

Основным наказанием за налоговое нарушение является санкция в виде денежного штрафа, величина которого определяется НК (гл. 16 и 18). Например, полная или частичная неуплата налога путем занижения налоговой базы влечет штраф в 20% от суммы налога (ст.122).

При наложении санкций учитываются смягчающие и отягчающие обстоятельства (ст.112). В первом случае может учитываться тяжелое материальное положение, а во втором – повторное нарушение, при котором штраф увеличивается в 2 раза.

При продаже земельного участка каждый налогоплательщик (физлицо, ИП или организация) обязан платить налог с продажи. От него могут быть освобождены только плательщики, которые владели участком более предельного срока.

Этот платеж должен быть рассчитан, включен в декларацию о доходах и вовремя уплачен. При нарушениях порядка и правил оплаты налога, установленных в НК, могут быть наложены санкции в виде штрафов.