Содержание

3-НДФЛ – это декларация, которую предоставляю граждане, получившие доход и заплатившие налог. Подается в обязательном порядке, когда человек желает вернуть часть перечисленных в ФНС денег. Такое правило действует при реализации любого недвижимого имущества, например, при продаже земли.

Законодательная база

- Ст. № 117-ФЗ второй части НК РФ, утвержденная 5 августа 2000 года.

- Ст. № 220 НК Российской Федерации.

В соответствии с законодательством гражданин получает право на вычет после продажи участка либо вследствие изъятия земли для муниципальных нужд. Размер устанавливается в статье № 220 Налогового Кодекса и не превышает 1 000 000 рублей.

Кто имеет право на получение вычета

Доходы от реализации земли, приобретенной после 1 января 2016 г, не декларируются, если участок находился в собственности этого физического лица не менее 3 лет.

- по наследству;

- по акту дарения от родственника;

- в результате приватизации или договора о пожизненном содержании иждивенца.

Если такие условия не соблюдены, минимальный срок владения землей для оформления налогового вычета составляет 5 лет. Именно поэтому нотариусы и юридические консультанты рекомендуют клиентам подождать с продажей участка до истечения необходимого времени. Это позволяет автоматически получить право на снижение суммы налогообложения.

Как определить размер

Максимальная сумма возврата при продаже земли составляет 1 000 000 рублей. Но иногда физическому лицу выгоднее не прибегать к вычету, а воспользоваться правом снизить величину дохода. Для этого нужно представить документы, подтверждающие траты на приобретение участка.

- Гражданин в 2015 г купил землю за 2 500 000 рублей, а затем продал за 3 000 000. Минимальной срок владения не соблюден. После подачи декларации облагаемый доход равен: 3 000 000 – 1 000 000 = 2 000 000 руб. Из этой суммы к уплате полагается 13%. 2 000 000 : 100 х 13 = 260 000.

- Если прибегать не к вычету, а к снижению прибыли, картина значительно меняется. Весь доход составит: 3 000 000 – 2 500 000 = 500 000. 500 000 : 100 х 13 = 65 000 рублей. Это окончательная сумма налога.

- Если земля находится в долевой либо совместной собственности, налог делится между владельцами с учетом предварительной договоренности или пропорционально принадлежащим участкам. Это правило нередко применяется при ликвидации Садоводческих Некоммерческих Товариществ (СНТ).

- Когда человек в течение года сбыл несколько объектов, расчет происходит по общей сумме дохода, в не в отдельности по каждой сделке.

Приобретенные по наследству или дарственной участки, переданные в результате содержания иждивенца земли не требуют предварительных расходов. Поэтому вычет рассчитывается с понижающим коэффициентом 0,7%.

- А – кадастровая стоимость участка;

- С – базовая сумма для налогообложения.

Если одобрено заявление о вычете, размер налога также выясняют с помощью несложного расчета: (С – 1 000 000) : 100 х 13 = В. В – это и есть сумма, положенная к уплате.

Для снижения взимаемых в пользу Государства средств порой в договорах указывают меньшую стоимость земли. В НК РФ установлен специальный норматив: если сумма полученная при продаже участка ниже заявленной кадастровой, ее сравнивают с оценкой на начало года, в котором проведена реализация участка.

- Когда заявлена оценка на момент дарения или получения в наследство земли, база рассчитывается с учетом коэффициента 0,7%. Прибегая к вычету, гражданин часто может не платить НДФЛ, так как сумма дохода меньше размера денег к возврату.

- Но цена земли постоянно растет. На начало года кадастровая стоимость участка значительно повысилась. Поэтому после вычета остаются средства, с которых необходимо выплатить в пользу Государства положенные 13%.

Как получить налоговый вычет

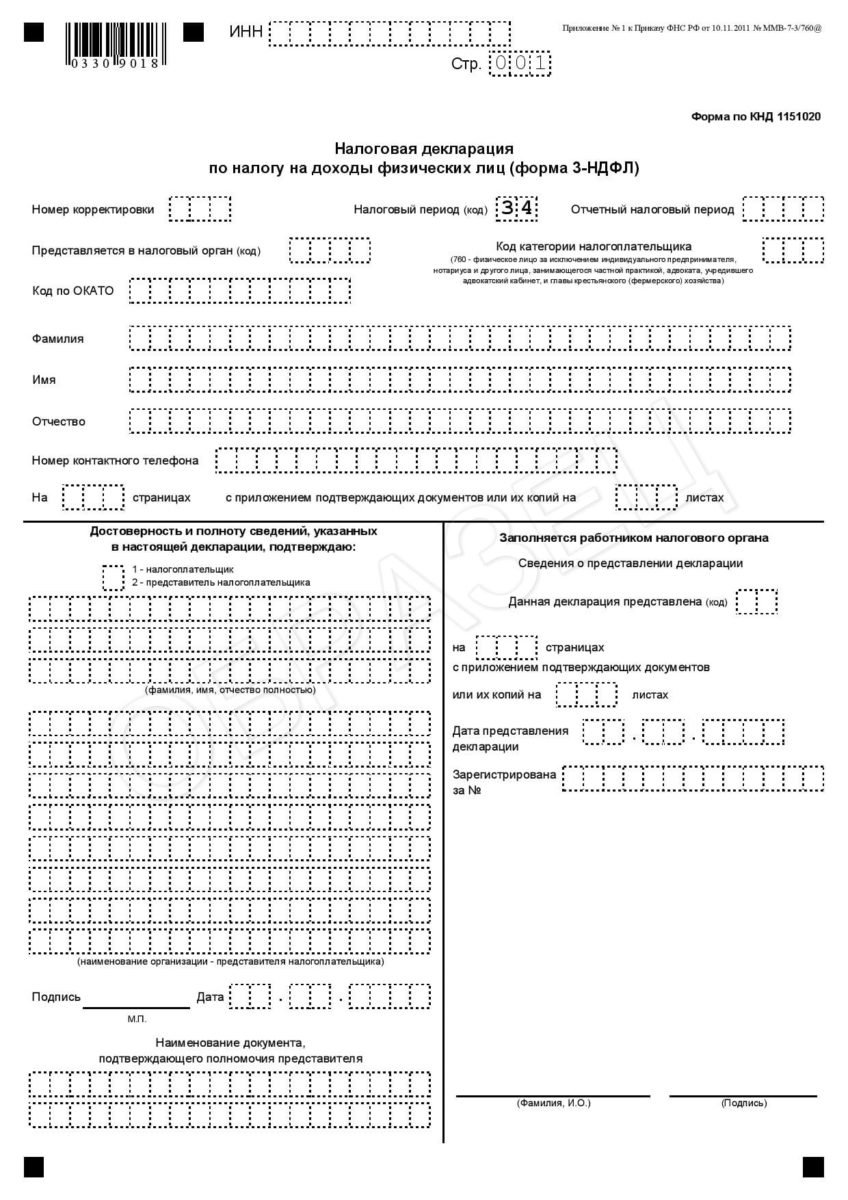

Для приобретения прав на снижение выплат нужно заполнить декларацию по форме 3-НДФЛ. Также снимают копии с документов, подтверждающих факт продажи земельного участка.

Если к возврату заявлена сумма расходов на покупку недвижимости, реализованной позднее, предоставляют справки, которые подтверждают траты.

- банковские выписки;

- товарные и кассовые чеки;

- расписки продавца участка и т. д.

Собранный пакет отправляют в налоговую инспекцию. Сделать это можно, посетив отделение либо воспользовавшись порталами Госуслуг, ФНС.

Через ФНС

При посещении органа налогоплательщик заполняет образец заявления и передает пакет собранных документов сотруднику службы. На проверку сведений затрачивается до 3 месяцев. Срок возврата денег после рассмотрения декларации установлен в размере 30 дней. На всю процедуру положено до 4 месяцев.

Через личный кабинет онлайн

Заполнение декларации и заявление на вычет осуществляются с прикреплением документов в формате jpg, tiff, png, pdf. Молодой человек легко разберется в хитросплетениях системы. Проблемы часто возникают у пенсионеров, которые не обучались компьютерной грамоте и не способны пошагово выполнить инструкцию. Для получения налогового вычета на продажу земли им проще обратиться в органы ФНС.

- Создают учетную запись. Требуются: электронная почта, ФИО, контактный телефон. При регистрации получают код, который вводят в окно. Чтобы войти на портал, нужен пароль. Для логина используют номер СНИЛС либо мобильного.

- В кабинете заполняют декларацию по форме 3-НДФЛ. Раздел находится в категории «Налоги и финансы», в которую попадают через меню «Услуги». Выбирают отправку документа онлайн.

- Проставляют год отчетности и сумму дохода от продажи земли.

- Отражают вычеты, по которым подана заявка.

- Посылают декларацию в налоговую службу.

Возвращение вычета при оформлении дарственной

Такой акт определяет, что участок передается новому владельцу на безвозмездной основе. В бумаге обычно указывается стоимость. Но если сумма не проставлена, база для вычета при продаже определяется по рыночной цене земли.

После сделки в ФНС до 30. 04. следующего года отправляют декларацию о получении дохода. Выплачивают налог в размере 13%. Так как участок не требовал трат, вычет не используется. По истечении минимального срока владения, новый хозяин получает право на продажу. В этом случае можно использовать возврат денег на сумму до 1 000 000 рублей.

Налоговый вычет при строительстве дачи

- отдельное здание;

- наличие комнат и вспомогательных помещений.

Перевести дачный дом в разряд жилых можно после одобрения местной администрации. Если решено строить здание на дачном участке для дальнейшей продажи и получения вычета, проще изначально планировать именно жилое помещение.

Основания для отказа

- Неправильное оформление документов при продаже земли.

- Объем возврат. Оговоренный в законе вычет составляет 13%. Если в заявлении проставлена большая сумма, в выдаче средств откажут.

- Ошибки при заполнении декларации. Это касается отсутствия подписи заявителя или утаивания сведений о доходе с продажи участка.

- Попытка получения повторного вычета.

- Подача заявления не по адресу. Оформлением декларации и возвратов занимаются местные органы налоговой службы. Поэтому обращаться нужно по факту прописки.

Перед подачей заявления на вычет стоит внимательно ознакомиться с нормативной базой. Ошибки, занижение дохода, ошибочное оформление документации лишают прав на возврат части средств, уплаченных Государству за продажу земли.